Das Wichtigste zur Übersicht

- Einfach Geld anlegen

- Falsche Entscheidungen sind teuer

- Warum man umdenken sollte

- Vom Anlegen zum Planen

Einfach Geld anlegen aus Erbschaft oder Schenkung

Wer Geld aus einer Erbschaft oder Schenkung bekommt, möchte dieses in der Regel anlegen. Die Kriterien sind nach unserer Erfahrung meistens: Möglichst sicher, flexibel und mit Rendite. Gesucht wird dabei meistens ein Produkt, dass diese Kriterien erfüllt.

Um fairer Weise für Klarheit zu sorgen: Das eine Produkt, dass diese drei Kriterien vollständig erfüllt gibt es nicht.

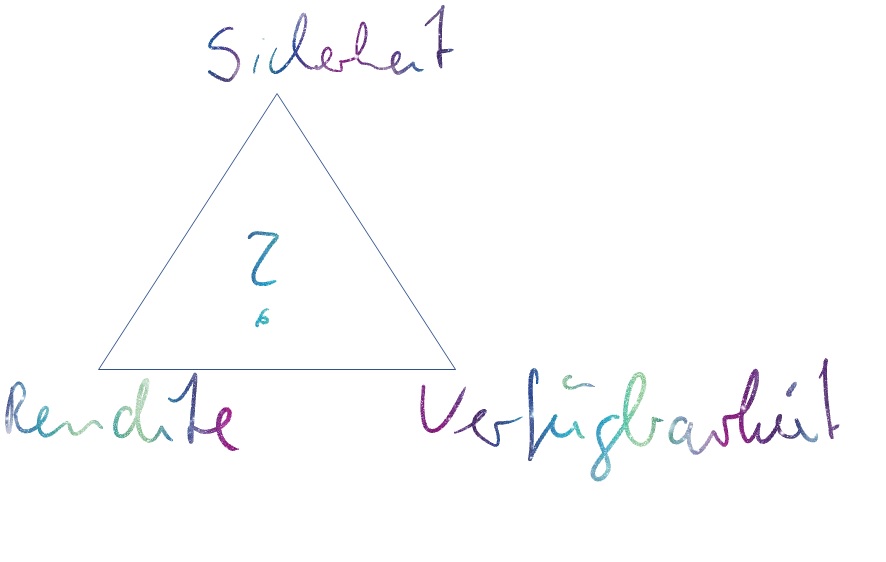

Im Bankwesen spricht man dabei vom magischen Dreieck

Das magische Dreieck beschreibt ein Spannungsverhältnis, dass allen Finanzanlagen zu Grunde liegt, egal ob Aktien, Fonds, ETF, Rentenversicherungen oder Immobilien. Auch Bausparverträge und Sparkonten kann man entsprechend einordnen. Damit kann man sich zumindest hinsichtlich der Geldanlage einen guten Überblick verschaffen, wie die Angebote die man vielleicht bereits hat einzuordnen sind.

Je nach Höhe der Beträge, die aus der Erbschaft oder Schenkung anzulegen sind, wird es daher nicht nur sinnvoll sondern auch notwendig, Beträge aufzuteilen und unterschiedliche Ziele mit den Anlagen zu verfolgen. Erst recht, wenn auch noch eigenes Geld zur Verfügung steht und wenn man auch eine eigene Lebensplanung verfolgt. Dazu sollten die Anlagen auch passen, sonst kommt es zu dem, was wir im nächsten Abschnitt behandeln.

Falsche Entscheidungen sind teuer

Häufig erleben wir in der Beratung, dass Menschen mit bereits getätigten Geldanlagen nicht zufrieden sind. Die Gründe reichen von „zu teuer“ bis hin zu „die Geldanlage macht das, ich wollte aber etwas ganz anderes“.

Im Grunde gibt es auch ergänzend einen gemeinsamen Nenner, nämlich dass die Informationen im Vorfeld nicht ausreichend waren und es somit mehr oder weniger zu einem Abschluss kam, ohne die wesentlichen Fakten zu kennen.

Damit sind auch nicht gemeint die damals situativen Fakten (Diese Abschlusskosten, diese Zinsen, jene Verfügbarkeit), sondern die strategischen Fakten (Wenn in meinem Leben das passiert, dann wirkt sich diese Geldanlage so und so aus. Wenn ich das und das vorhabe und plane, bspw. Immobilienerwerb, kann ich die Geldanlage so und so verwenden).

Die harten Fakten einer Anlege sind daher das Eine. Man spricht wie oben beschrieben von Kosten, Verfügbarkeit, Rendite und Sicherheit. Ja, richtig, man müsste eigentlich ein magisches Viereck erschaffen.

Parallel und ebenso wichtig sind die Fragen:

Für welche konkrete Situation könnte ich das jetzt vorhandene Geld wieder brauchen? Wann? Mit welchen Teilbeträgen? Welche Ziele möchte man erreichen (Ausbildung der Kinder, selbst Geld Vererben, Immobilienkredit abbezahlen, schöne Dinge kaufen, sich selbstständig machen)?

Warum man Umdenken sollte

Der Fantasie sind erstmal keine Grenzen gesetzt, und gerade deswegen ist es so wichtig mit einem Berater nicht nur über einen Produkt zu sprechen, sondern die eigenen Wünsche. Je nachdem welche Wünsche es gibt und mit welchen Zeithorizonten, wirken sich ja Renditen und Chancen ganz anders aus. Wer sich darüber nicht klar ist, muss umso vorsichtiger mit der Geldanlage sein, denn der Zeitpunkt dass man merkt was man will und vielleicht die falsche Anlage getätigt hat kann dann sehr schnell kommen.

Wichtig ist nach unserer Meinung auch, dass man anfängt, anders über Geld nachzudenken. Für viele Menschen hat Geld mehr oder weniger die Bedeutung als Tausch von Arbeitskraft gegen ein Mittel, sich das Leben schön zu gestalten und Wünsche zu erfüllen.

Ein interessanter Gedanke ist wenn Sie anfangen, jeden einzelnen Cent den Sie haben (aus Erbschaft, Schenkung oder selbst angespart) als einen eigenen Mitarbeiter zu betrachten. Ja stellen Sie sich vor, jeder Cent den Sie heute haben ist ein Mitarbeiter, der Sie mag und der, wenn Sie sich gut um ihn kümmern das Potential hat, sich zu vermehren. Nicht umsonst heißt es „Geld kommt zu Geld“. Das Ganze klappt dann, wenn man eben nicht tut, was alle anderen tun. Eine gute Lektüre dazu ist übrigens „Rich Dad Poor Dad: Was die Reichen ihren Kindern über Geld beibringen“ | Kiyosaki, Robert T.

Dabei geht es nicht um Vorschriften oder Regeln, sondern um gedankliche Perspektiven und Möglichkeiten, die neben der Verantwortung durch hohe Geldbeträge entstehen. Regelmäßig sollte man bei großen Beträgen auch steuerliche Auswirkungen der Geldanlagen betrachten, da sonst unter Umständen Rendite durch Steuer aufgefressen wird.

Grundsätzlich gibt es ein ganzes Spektrum, dass Ihnen je nach Betrag offensteht, nur um ein paar zu nennen:

Immobilien: Eigene oder Fremdvermietete. Immobilienstrategie: Annuitätisch, Tilgungsaussetzung, Kombiniert, Bauspar.

Rentenversicherungen: Sofortbeginnende, Aufgeschobene. Rentenversicherungsstrategie: Kapitalwahlrecht, Verrentung, Schatzbriefmodelle, Fonds- und ETF-Policen, with-profit-Modell, Nachhaltigkeit, u.v.m..

Bankprodukte: Sparkonten, Festgelder, Sparbriefe, Bausparen, Aktien, Fonds, ETF. Bankstrategien: Portfolioverwaltung, Vermögensmanagement, Nachhaltigkeitsinvestment, Plansparen, u.v.m..

Natürlich sieht das erstmal viel aus, aber wenn man von dem was man sich wünscht und was man plant rückwärts schaut, welche Produkte und Strategien passen, wird es immer einfacher.

Dann kommt man vom Anlegen zum Planen.

Vom Anlegen zum Planen

Wenn Sie am überlegen sind oder vielleicht schon wissen, wie Sie sich um Ihr Geld kümmern möchten, können wir uns um konkrete Anlagemöglichkeiten und Anlagetechniken.

Ganz exemplarisch beispielsweise Tilgungsaussetzung bei Immobilienfinanzierung, ob ein Vermietobjekt Sinn macht oder der Fokus auf die eigene Immobilie, wie man Rentenversicherungen steuerlich einsetzt oder auch Fonds- und/oder ETF-Portfolios in Rentenversicherungen oder Depots nutzt. Diese und viele weitere Spielmöglichkeiten gibt es durchaus und werden von vermögenden Menschen regelmäßig genutzt.

Dabei werden zuerst einmal mögliche Modelle aufgebaut und Funktionsweisen besprochen, schließlich sollen und müssen Sie zuerst verstehen, wie Geld funktioniert. Im Folgenden wird dann ein Plan entwickelt und erst ganz zum Schluss wird dieser mit konkreten Endprodukten unterlegt und umgesetzt.

Dieses schrittweise Vorgehen ist notwendig, um möglichst keine Anlagen zu tätigen, die man hinterher bereut.

Wenn Sie dazu Fragen haben würden wir uns über Ihre Nachricht freuen.

Das sagen unsere Kunden

Haben Sie Fragen oder suchen Sie eine Beratung?

Dann kontaktieren Sie uns gerne mit Ihrer Nachricht oder 0721 358 369

Wir würden uns freuen, Sie in einer Online-Beratung oder unseren Räumlichkeiten in Karlsruhe zu begrüßen! Schreiben Sie uns gerne über unser Kontaktformular oder rufen Sie uns an +49 (0)721 358 369