Berufsunfähigkeitsversicherung für Heilberufe

Voller Versicherungsschutz

Von Mensch zu Mensch

Top Tarife ohne Mehrkosten

Berufsunfähigkeitsversicherung für Heilberufe. Spezialisierte Beratung bei Der Fairsicherungsladen ® GmbH, Finanzberater & Versicherungsmakler, Fachmakler für Berufsunfähigkeitsversicherungen im Raum Karlsruhe Mannheim, Speyer, Wörth und Landau.

Wir informieren und beraten Sie objektiv rund um das Thema Berufsunfähigkeitsversicherungen (ggf. auch Dienstunfähigkeit). Die Berufsunfähigkeitsversicherung sichert Ihnen Ihr Einkommen im Falle der Berufsunfähigkeit, auch als Heilberufler. Versicherungsmakler bedeutet, dass Sie wie bei einem Rechtsanwalt oder Steuerberater unser Auftraggeber sind. Unser Ziel ist für Sie das beste Preis- /Leistungsverhältnis zu ermitteln, damit Sie entspannt und sorgenfrei versichert sind.

Inhaltsverzeichnis

Unser Ratgeber zur Berufsunfähigkeitsversicherung:

Lesen Sie gerne auch unseren Ratgeber zur Berufsunfähigkeit.

Lesen Sie gerne auch unseren Ratgeber zur Berufsunfähigkeit.

Wichtig: Eine gute BU- bzw. DU- Versicherung leistet bereits wenn ein Arzt diagnostiziert, dass Sie Ihren Beruf zu mehr als 50% nicht mehr ausüben können. Sie müssen also nicht 100% berufsunfähig sein, es reichen 51%. Außerdem hier unser Artikel zu “Woher bekomme ich die richtigen Gesundheitsangaben”. Ein Tipp: Achten Sie darauf, dass in Ihrer Berufs- bzw. Dienstunfähigkeitsversicherung nicht nur eine Beitrags-, sondern auch eine Rentendynamik mitversichert ist!

Unser Lesetipp: Artikel zum Thema Gesundheitsfragen der Berufsunfähigkeits- und Krankenversicherung

Hier finden Sie auch aktuelle Sonderaktionen zur Berufsunfähigkeitsversicherung mit vereinfachter Gesundheitsprüfung (klick)

Die Unterschiede in den Versicherungsprämien sind sehr groß. In unserem Gespräch werden wir darauf eingehen, welche Leistungsunterschiede bestehen und welche Bausteine Sie als Heilberufler brauchen. Besonders wichtige Punkte, die eine Berufsunfähigkeitsversicherung haben sollte sind unter anderem:

- Verzicht auf abstrakte Verweisung

- Weltweiten Versicherungsschutz

- Leistung der Berufsunfähigkeitsversicherung rückwirkend ab Beginn der Berufsunfähigkeit

- Anspruch auf Berufsunfähigkeitsrente mit 6 Monats-Prognosezeitraum

- Umfassende Nachversicherungsgarantien (ohne neue Gesundheitsprüfung)

- Infektionsschutzklausel für medizinische Berufe

- Ausschließliche Prüfung auf den zuletzt ausgeübten Beruf

Berufsunfähigkeitsversicherung für Heilberufe

Heilberufe werden in der Berufsunfähigkeitsversicherung meist mit dem Beruf eingestuft, deren Tätigkeit tatsächlich ausgeübt wird. Das bedeutet, bei einer Berufsunfähigkeitsversicherung wird tatsächlich eingestuft, ob man selbst ausübend oder ausschließlich verwaltend tätig ist, ob eine Reisetätigkeit damit verbunden ist oder auch der Besuch von bspw. ausländischen Einrichtungen. Die Facetten sind vielfältig.

In der Praxis lösen wir die Einstufung mit dem sogenannten Berufsfragebogen, der die entsprechenden Themen abfragt, sodass wir bei verschiedenen Versicherern maßgeschneiderte Angebote einholen können. Gerade bei Heilberufen ist im Berufsunfähigkeitsfall die richtige Beschreibung maßgeblich, um den Grad der Berufsunfähigkeit beurteilen zu können. Je ordentlicher man zur Antragstellung die Informationslage aufbereitet, um so besser funktioniert die Abwicklung im Fall der Fälle.

Drei Vorteile der Berufsunfähigkeitsversicherung als Heilberufler sollten sein:

- Nachversicherungsmöglichkeiten: Nach Abschluss der Berufsausbildung die Versicherung ohne neue Prüfung erhöhen zu können und

- Gesundheit, denn je jünger man ist desto gesünder ist man in der Regel und bekommt noch keine Zuschläge für die Versicherung sowie

- Berücksichtigung der Kausalität von Krankentagegeldern!

Entwarnung bei Tätigkeitsänderung: Man ist immer mit dem Beruf versichert, den man zur Antragstellung ausgeübt hat. Eine risikoreichere Tätigkeit muss man der Versicherung nicht nachmelden. Im Fall der Berufsunfähigkeitsversicherung wird dann bei guten Tarifen immer die Tätigkeit zu Grunde gelegt für die Leistungsprüfung, die in den letzten 6 Monate vor Berufsunfähigkeit ausgeübt wurde.

Das richtige Einkommen

Die Absicherung des richtigen Einkommens ist bei Heilberufen die Frage, die freiberuflich tätig sind. Es ist daher wichtig, im Beratungsgespräch einen Steuerbescheid mitzubringen, um die richtige Höhe der Berufsunfähigkeitsabsicherung zu erfahren. Wenn man sich zu hoch versichert hat, darf eine Berufsunfähigkeitsversicherung im Fall der Berufsunfähigkeit die Leistung kürzen. Bei Angestellten werden entsprechende Pauschalen berücksichtigt.

Haben Sie Fragen oder suchen Sie eine Beratung?

Dann kontaktieren Sie uns gerne mit Ihrer Nachricht oder 0721 358 369

Wir würden uns freuen, Sie in einer Online-Beratung oder unseren Räumlichkeiten in Karlsruhe zu begrüßen! Schreiben Sie uns gerne über unser Kontaktformular oder rufen Sie uns an +49 (0)721 358 369

Bestehende Absicherung über Versorgungswerke

Die bestehende Absicherung der Berufsunfähigkeitsversicherung über Versorgungswerke ist bei manchen Heilberufen leider überbewertet. Im Gegensatz zu einer privaten Berufsunfähigkeitsversicherung muss man für eine Rente aus dem Versorgungswerk zu 100% Berufsunfähig sein, bei der privaten genügen 50%. Außerdem haben manche Versorgungswerke bereits Kürzungen von 5% und mehr vorgenommen, da auch sie nicht mehr die Renditen wie in der Vergangenheit erwirtschaften und es weniger Einzahler gibt als früher.

Außerdem haben gerade Berufseinsteiger keine oder eine nur sehr geringe Absicherung.

Eine mögliche Strategie ist daher, dass sie die Berufsunfähigkeitsversicherung von Versorgungswerk und die private BU-Rente gegenseitig ergänzen sollten.

Therapeuten und Heilpraktiker

Insbesondere Therapeuten und Heilpraktiker fallen ebenso unter die Definition von Heilberufen wie Mediziner. Eine Berufsunfähigkeitsversicherung ist meist sehr günstig, da Therapeuten und Heilpraktiker keinem besonders erhöhten Risiko ausgesetzt sind. Meist gibt es jedoch keine Versorgungswerke, sodass eine eigenständige Absicherung für Berufsunfähigkeit und Altersvorsorge deutlich höhere Bedeutung hat.

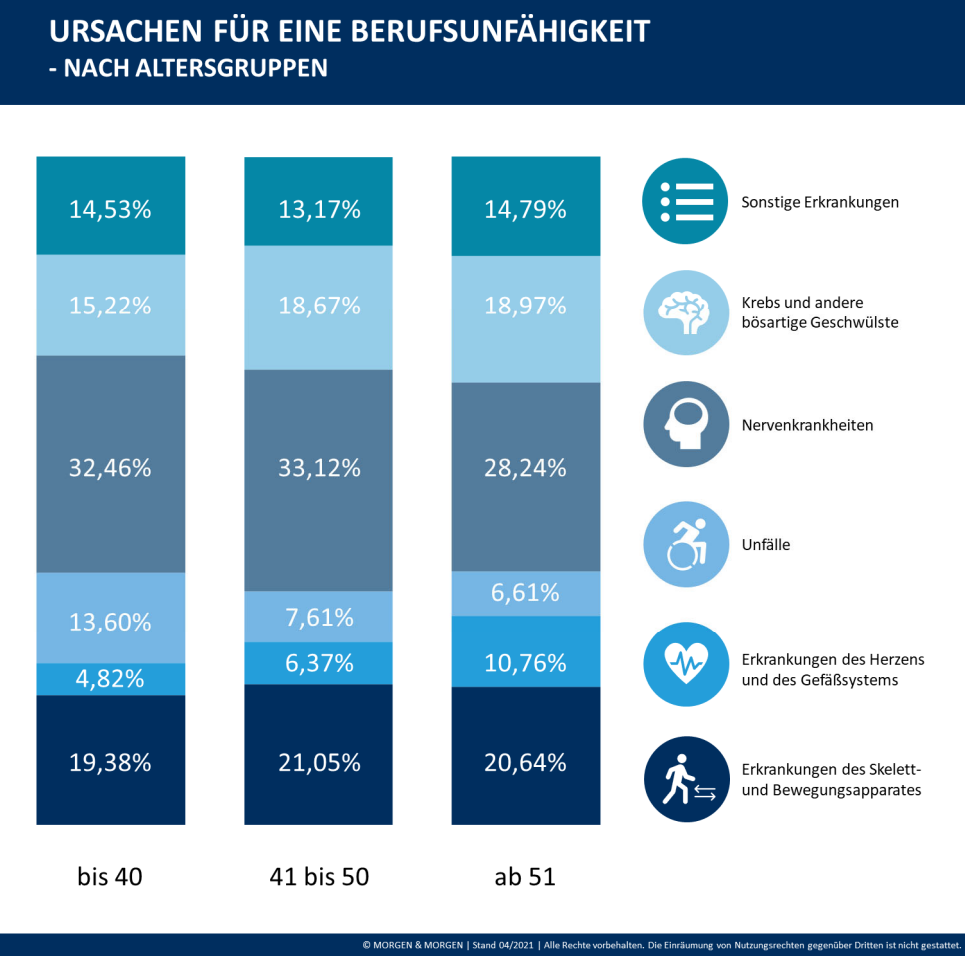

Berufsunfähigkeit

Nur ungefähr 13 Prozent der Berufsunfähigen sind von Unfallverletzungen betroffen, in 87 Prozent der Berufsunfähigkeitsfälle liegt eine Krankheit zugrunde. Eine entsprechende Absicherung des möglichen finanziellen Verlust durch die geschwundene Arbeitskraft ist elementar. Maßgeblich führend sind immer mehr psychische Gründe in der Berufsunfähigkeit heutzutage.

Nur ungefähr 13 Prozent der Berufsunfähigen sind von Unfallverletzungen betroffen, in 87 Prozent der Berufsunfähigkeitsfälle liegt eine Krankheit zugrunde. Eine entsprechende Absicherung des möglichen finanziellen Verlust durch die geschwundene Arbeitskraft ist elementar. Maßgeblich führend sind immer mehr psychische Gründe in der Berufsunfähigkeit heutzutage.

Highlight

Eine gute BU- bzw. DU- Versicherung leistet bereits wenn ein Arzt diagnostiziert, dass Sie Ihren Beruf zu mehr als 50% nicht mehr ausüben können. Sie müssen also nicht 100% berufsunfähig sein, es reichen 51%. Außerdem verweist Sie eine gute Versicherung nicht auf eine andere Tätigkeit, die Sie in Ihrem Alter oder mit Ihrem Bildungsstand auch ausüben könnten. Es zählt der zuletzt ausgeübte Beruf. Grundsätzlich kann man durch Krankheit oder Unfall in die Situation kommen, dass man seinen Beruf allgemein nicht mehr ausüben kann. Wichtig noch zu beachten: Die Rentenhöhe der Berufsunfähigkeitsrente darf nicht über 80% des eigenen Nettoeinkommens liegen. Außerdem ist die BU-Rente steuer- und ggf. krankenversicherungspflichtig. Achten Sie vor allem darauf, dass eine abstrakte Verweisung ausgeschlossen ist. Sie merken, es gibt einiges zu beachten. Diese sind nur ein paar von mehreren wichtigen Punkten.

Ein 30 Jähriger, dem nur 500,-€ monatlich durch seinen Arbeitskraftverlust fehlen benötigt rund 303.000,- € Nettovermögen um seine Kaufkraft bis zu seinem 67. Lebensjahr zu erhalten. Haben Sie dieses Kapital und was geschieht finanziell dann mit Ihrem Start in den (Un)ruhestand als Rentner? Eine Berufsunfähigkeitsversicherung amortiesiert sich im Fall der Fälle schnell.

So funktioniert der Beratungsablauf

Bei Antragstellung werden durch den Versicherer zumeist Gesundheitsfragen zur Berufsunfähigkeitsversicherung gestellt. Bspw. waren Sie in den letzten fünf Jahren beim Arzt und wenn ja warum? Diese Fragen sind keine Schikane sondern dienen der Einschätzung der gesundheitlichen Risiken in der Zukunft. Sie sind kein Ablehnungsgrund, allerdings kommt es auf die richtige Darstellung in der anonymen Voranfrage an, wenn diese notwendig ist. Als unabhängiger Versicherungsmakler dürfen wir auch weitgehend anonymisiert für Sie bei Gesellschaften anfragen und helfen Ihnen mit Fingerspitzengefühl bei der Aufbereitung der Unterlagen weiter.

Nach Rückmeldung der Versicherer (Hier finden Sie die Liste der möglichen BU-Versicherer) ermitteln wir für Sie, welche die günstigste Versicherung für Sie ist und besprechen mit Ihnen die Ergebnisse der Voranfrage.

Sie haben zu jeder Zeit die freie Wahl, unsere Beratung ist ohne Abschlussdruck!

Folgende BU-Tarife können wir miteinander vergleichen und in der Beratung für Sie berücksichtigen:

- Allianz Lebensversicherung AG

- Alte Leipziger Lebensversicherung a.G.

- AXA Lebensversicherung AG

- Barmenia Lebensversicherung AG

- Basler Lebensversicherung AG

- Canada Life

- Concordia oeco Lebensversicherung AG

- Condor Lebensversicherung AG

- Continentale Lebensversicherung AG

- Delta Direkt (Risikolebensversicherung)

- Deutsche Beamtenversicherung AG

- Die Bayerische

- Dialog Lebensversicherungs-AG

- DLV Lebensversicherung AG (Risikolebensversicherung)

- Europa Lebensversicherung AG (nur bei Courtagezahlung durch Kunden)

- ERGO Lebensversicherung AG

- Gothaer Lebensversicherung AG

- Hannoversche Lebensversicherung AG (nur bei Courtagezahlung durch Kunden)

- Hanse Merkur Lebensversicherung AG

- HDI Lebensversicherung AG

- InterRisk Lebensversicherung AG

- Klinikrente

- Lebensversicherung von 1871 a.G. München

- Metallrente

- Nürnberger Lebensversicherung AG

- Standard Life plc

- Signal Iduna

- Stuttgarter Lebensversicherung a.G.

- Swiss Life AG

- Universa Lebensversicherung a.G.

- Volkswohl Bund Lebensversicherung a.G.

- Württembergische Lebensversicherung AG

- WWK

- Zurich Deutscher Herold Lebensversicherung AG

Die Wahl der richtigen BU enthält einige Fallstricke die zu beachten sind, insbesondere bei den Gesundheitsfragen, wenn Sie in den letzten Jahren bei Arzt waren.

Auf unseren folgenden Seiten erfahren Sie mehr über die wichtigsten Inhalte der Versicherung und erhalten weitere Einblicke in die Materie. Das kann dazu verführen, diese Informationen als “Do-it-yourself” Anleitung zu nutzen.

Sehen Sie bitte davon ab, die meisten Interessenten kommen zu uns mit gescheiterten Selbstversuchen, der Teufel steckt im Detail. Nutzen Sie unsere Erfahrung – es gibt keine Mehrkosten, kein Tarif wird dadurch einen Cent teurer.

Unsere Lesetipps:

- Artikel zum Thema Gesundheitsfragen der Berufsunfähigkeits- und Krankenversicherung

- Informationen zu den Gesundheitsfragen und Leistungsverweigerungen der Versicherer.

- Artikel zu “Woher bekomme ich die richtigen Gesundheitsangaben”

- Berufsunfähigkeitsversicherung mit Nachversicherungsoption, Ausschlüsse und Risikozuschläge

- Ursachen für Berufsunfähigkeit, Statistik, Leistungsfälle, Ablehnungen und Annahmen

Erklärvideo zu Berufsunfähigkeitsversicherung (BU)

You are currently viewing a placeholder content from YouTube. To access the actual content, click the button below. Please note that doing so will share data with third-party providers.

More InformationEin Angebot von Der Fairsicherungsladen GmbH – Spezialmakler für Berufsunfähigkeitsversicherungen und Haushalte – Waldstr.65 – 76133 Karlsruhe Südweststadt. Raum Karlsruhe Mannheim, Speyer, Wörth und Landau.

Wer möchte, kann schon einmal schauen, was die Kosten für eine BU ungefähr sind. Leider kann der Onlinerechner nicht alle Stellschrauben berücksichtigen und keine anonymen Voranfragen machen, aber für einen ersten Eindruck ist er ganz gut.

Bei Fragen einfach gerne eine E-Mail an uns senden.

Vorerkrankung oder gefährliche Sportart sind vorhanden und damit nicht klar, ob eine Annahme möglich ist? Kein Problem! Hier im Diagnosetool einfach testen, komplett anonym.

Sollte etwas unklar oder ein Ergebnis nicht verständlich sein, bitte auf jeden Fall anfragen! …Computer sind manchmal nicht so schlau wie Berufserfahrung.

Aktuelles und Wissenswertes in unserem Blog

Wir schreiben Regelmäßig zu allen Themen Wissenswertes und FAQ, für jeden frei verfügbar. Viel Spaß bei Lesen!

Haben Sie Fragen oder suchen Sie eine Beratung?

Dann kontaktieren Sie uns gerne mit Ihrer Nachricht oder 0721 358 369

Wir würden uns freuen, Sie in einer Online-Beratung oder unseren Räumlichkeiten in Karlsruhe zu begrüßen! Schreiben Sie uns gerne über unser Kontaktformular oder rufen Sie uns an +49 (0)721 358 369